Polski rynek nowych autobusów w I połowie 2022

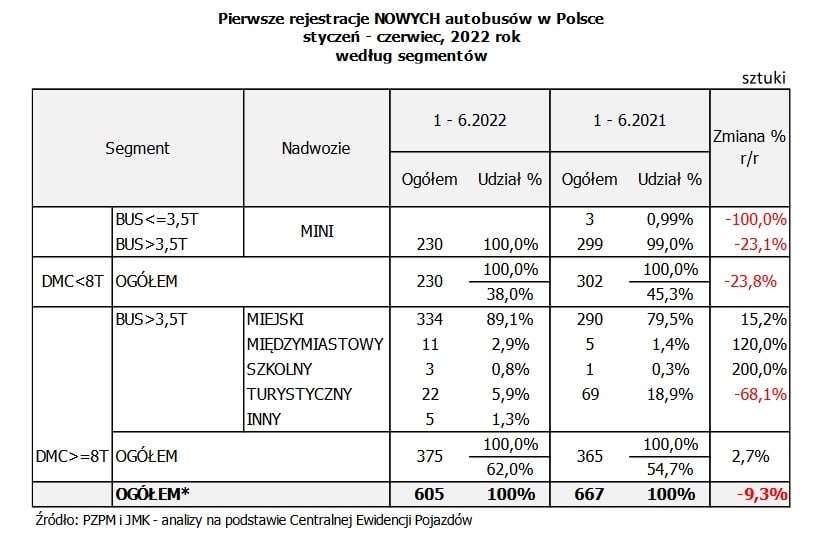

W ciągu I połowy 2022 r. w naszym kraju zarejestrowano 605 szt. fabrycznie nowych autobusów, czyli o 62 szt. mniej niż przed rokiem (-9,3%).

Niestety, czerwiec przyniósł jeszcze słabsze wyniki na autobusowym rynku niż maj (-42 szt. / -27,8% r./r), co przełożyło się pogłębiony spadek w porównaniu z zeszłym rokiem (-62 szt. / -9,3% r/r). Mniejsza sprzedaż nowych pojazdów niż rok wcześniej wynika przede wszystkim z rosnącego importu używanych autobusów i cały czas katastrofalnej sytuacji wśród autokarów.

Aktualna sytuacja

Czerwcowe pogorszenie się sytuacji na rynku nowych autobusów (-42 szt. / -27,8% r/r) to kontynuacja negatywnego trendu z maja (-20 szt. / -3,9% r/r). Wcześniej – przede wszystkim w marcu i kwietniu – rynek z sukcesem odrabiał straty, natomiast teraz proces ten został zatrzymany, a wręcz można powiedzieć, że się cofa. W czerwcu odnotowaliśmy wyższy poziom sprzedaży (109 szt.) niż w maju (85 szt.), ale było to zdecydowanie mniej niż analogicznym miesiącu ubiegłego roku.

Uzyskany w czerwcu wynik zamyka wiosenne odbicie się od pandemicznego, kryzysowego poziomu na rynku i oddala w czasie szanse na powrót rynku do „normalnych” wyników z lat 2017-2019. Przypomnijmy, że w 2021 roku na polskie drogi wyjechały 1 362 fabrycznie nowe autobusy, czyli o -133 szt. / -8,9% mniej niż rok wcześniej. Z kolei osiągnięty w 2020 roku poziom 1 495 rejestracji był aż o 983 szt. / -39,6% niższy niż w 2019 r. – ostatnim przedpandemicznym roku. Wcześniej w Polsce rejestrowano ponad 2 tys. nowych autobusów rocznie (2478 szt. w 2019 r.; 2706 szt. w 2018 r i 2292 szt. w 2017 r.). Teraz o takich wynikach możemy tylko pomarzyć.

Zapaść na autobusowym rynku to oczywiście efekt pandemii COVID-19 i związanego z nią kryzysu post-pandemicznego, który bardzo mocno dotyka cały publiczny transport zarówno w Polsce, jak i w całej Europie. Do tego dokładają się teraz trudności na rynku półprzewdoników, problemy z importem m.in. stali w związku z wojną na Ukrainie oraz wysokie ceny paliw, co z kolei mocno uderza w przewoźników. W tej sytuacji powstaje pytanie, kiedy rynek może powrócić do poziomu sprzedaży sprzed pandemii? Biorąc pod uwagę liczbę oddanych do leasingodawców pojazdów, ich aktualną wartość, cały czas utrudnione podróżowanie po Europie, wydrenowane budżety miast i brak nowelizacji ustawy o PTZ, to powrotu do normalności na rynku nowych autobusów spodziewamy się dopiero w 2024 r., co jest zbliżoną perspektywą do prognoz przygotowywanych dla rynku lotniczego.

Autobusowy czerwiec

Szósty miesiąc 2022 roku przyniósł autobusowemu rynkowi umiarkowany poziom sprzedaży na poziomie 109 szt., natomiast był on zdecydowanie niższy od zeszłorocznego (-42 szt. / -27,8% r/r). Tym samym po świetnych wynikach w marcu i kwietniu wróciliśmy do marazmu z dwóch pierwszych miesięcy roku. Sygnał do odrabiania strat przebrzmiał… To także pokazuje jak długą i trudną drogę musi przebyć rynek, aby wrócić do normalnej sytuacji. Dodajmy, że w czerwcu w poprzednich latach notowaliśmy następujące wyniki: 151 szt. w 2021 r.; 139szt. w 2020 r., 397 szt. w 2019 r. i 245 szt. w 2018 r.

W tym miesiącu na plusie, i to bardzo małym, były tylko autobusymiędzymiastowe (+1 sztuka) Podsumowując autobusowy czerwiec mamy następujący obraz:

- segment MINI odnotował całkiem wysoki poziom 44 szt., natomiast był on nieznacznie niższy od zeszłorocznego (-4 szt. / -8,3% r/r)

- kategoria miejska zaliczyła mocny spadek rejestracji do poziomu 56 szt. (-31szt. / -35,6% r/r)

- autobusy międzymiastowe to wzrost o … 1 sztukę )

- autokary to zaledwie 4 sztuki, co w porównaniu sytuacją sprzed roku (kiedy część producentów musiała zarejestrować pojazdy „na plac”, aby uniknąć homologacyjnych problemów) wygląda szczególnie niekorzystnie (-12 szt. / -75% r/r).

Od początku roku

W podziale na poszczególne segmenty obraz polskiego rynku autobusów za pierwszą połowę roku przedstawia się następująco:

- Od początku roku najwięcej rejestracji zanotowaliśmy wśród autobusów miejskich 334 rejestracje (+44 szt. / +15,2% r/r) i to ta kategoria jest teraz liderem autobusowego rynku w Polsce.

- Wiceliderem pod względem liczby rejestracji jest segment minibusów, gdzie mamy 230 szt. (-72 szt. / -23,8% r/r), natomiast zarówno kwiecień, jak i maj przyniosły tutaj lekką poprawę sytuacji. Czerwiec to utrzymanie kategorii na zeszłorocznym poziomie, dlatego spodziewamy się, że w kolejnych miesiącach ten ujemny bilans będzie się zmniejszać.

- Z kolei największy procentowy spadek odnotowaliśmy wśród autobusów turystycznych z poziomem 22 szt. (-47 szt. / -68,1% r/r), co potwierdza informacje, że COVID największe spustoszenie spowodował właśnie w tej kategorii. Pamiętajmy też, że bieżące wyniki porównujemy z bardzo słabym ubiegłym rokiem.

- Równie słabo wyglądają autobusy międzymiastowe, gdzie było 11 szt., więcej o 6 niż rok wcześniej (+120%). Równolegle w tym samym czasie zaimportowaliśmy 562 używane autobusy międzymiastowe.

- Na podobnym niskim poziomie plasuje się segment autobusów szkolnych, gdzie mamy 3 szt. (wszystkie elektryczne), podczas gdy rok wcześniej zarejestrowano tutaj jeden taki pojazd.

Podsumowując – wyniki z pierwszego półrocza br. pokazują, co aktualnie napędza autobusowy rynek. Cały czas kołem zamachowym są autobusy miejskie, a segment MINI powoli wraca na „pierwszą linię frontu”. Autokary są cały czas w głębokiej defensywie i to w zasadzie w szczycie przygotowań do sezonu wakacyjnego 2022, co pokazuje, że w tym roku lepiej już nie będzie. Podobna zapaść panuje w segmencie pojazdów międzymiastowych, który podobnie jak autokary cały czas jest skutecznie blokowany przez rynek wtórny. Autobusy szkolne bazują wyłącznie na programie „Kangur” prowadzonym przez NFOŚiGW, którego łączna pula wynosi 20 elektrycznych gimbusów. To kropla w morzu transportowych potrzeb. Razem daje to bardzo niski poziom tegorocznej sprzedaży, brak spodziewanego odbicia i niewygórowane cele, które w skrócie można opisać jako: przełamać barierę spadku i pokonać sprzedażowy wynik z 2021 r., czyli 1362 szt.

Przyglądamy się teraz nowym autobusom segment po segmencie.

MINI powrót

W styczniu segment MINI-busów odnotował 31 rejestracji (-28 szt. / -47,5% r/r); w lutym także 31 szt.

(-40szt. / -56,3% r/r), w marcu spadek ten wyhamował do wyniku 47 rejestracji (-6 szt. / -11,3% r/r), aby w kwietniu i maju przejść „na plus”: odpowiednio +5 szt. / +13,5% r/r. i +1 szt. / +2,7% r/r. Czerwiec zastopował ten pozytywny trend wynikiem (-4 szt. / -8,3% r/r), ale mamy nadzieję, że to tylko przystanek w procesie powrotu tego segmentu to pełnej kondycji.

Razem MINI skumulowany wynik plasuje się cały czas na dość niskim poziomie 235 szt., co oznacza spadek zarówno w porównaniu z pandemicznymi okresami 2021 r. (-72 szt. / -23,8% r/r) i 2020 r. (-68 szt. / -22.8% r/r), jak i „normalnymi” wynikami z 2019 r. (-425 szt. / -64,9% r/r) i 2018 r. (-317 szt. / -58% r/r).

Dodajmy, że w całym 2020 r. sprzedano w Polsce 670 minibusów, co dało średnią na poziomie 56 szt. miesięcznie. W ubiegłym roku ten wskaźnik wynosił 50 egzemplarzy. Teraz – po sześciu miesiącach 2022 r. to nieco ponad 38 szt./m-c. Natomiast jest nadzieje, że ten trend się zmieni. Wyniki z kwietnia, maja i czerwca pokazują, że minibusy włączyły się w końcu do gry. Jeszcze w 2020 roku kategoria ta była strategicznym filarem rynku i nawet w najtrudniejszych momentach pandemii, jako jedyna potrafiła notować pozytywne wyniki, natomiast w 2021 roku ewidentnie zabrakło jej energii. Wydaje się, że było to spowodowane trudnościami w dostępie do pojazdów bazowych, co z kolei mogło wynikać cały czas z niskiej dostępności półprzewodników. Oby ta MINI dekoniunktura była już za nami, bo bez tego segmentu ciężko będzie wyprzedzić zeszłoroczny wynik.

Pamiętajmy, że nasz kraj jest prawdziwym zagłębiem MINI producentów i jesteśmy jednym z nielicznych państw, gdzie w tej kategorii zdecydowanie lepiej sprzedają się pojazdy z lokalnymi zabudowami niż fabrycznie gotowe konstrukcje. Dlatego ten segment jest zdominowany przez krajowych producentów, jak Mercus, Bus-Center, Carpol, Auto-Cuby, Eurobus, Warmiaki, Businvest, CMS Auto, Automet, Bus Factory, Bus Perfect, PC Invest, Polster, SprintCar, Balticbus, MMI i inne firmy. Podobnie jak przed rokiem, sprzedaż w tym segmencie jest mocno wspierana przez PFRON, który dotuje zakupy pojazdów przystosowanych do przewozu osób niepełnosprawnych i tym samym wyrównuje różnice pomiędzy regionami.

W I połowie br. najwięcej minibusów zarejestrowano na Mazowszu – głównie w powiecie grodziskim (78) i pruszkowskim (34) oraz na Pomorzu – w powiecie wejherowskim (13).

Od lat zdecydowanym liderem w tej kategorii jest marka Mercedes-Benz, która po sześciu miesiącach br. osiągnęła rezultat 149 minibusów (czyli o 63 szt. mniej niż przed rokiem) i 65% udział w tym segmencie (rok temu 70%). Warto wspomnieć, że na ten wynik zapracowały głównie polskie firmy, które najczęściej zabudowują pojazdy klasy MINI właśnie na bazie furgonów Mercedes-Benz Sprinter. Patrząc na polski rynek przez pryzmat firm zabudowujących okazuje się, że najlepiej z nich radzi sobie niezmiennie Mercus, który w okresie styczeń-czerwiec zarejestrował na podwoziach różnych marek 154 minibusy (rok wcześniej 153 szt.), co dało mu aż 67% udział w segmencie MINI i 30,5% w całym rynku (rok wcześniej 22,9%). Tak świetne wyniki na początku roku to efekt wykonanej pracy w poprzednich latach – w 2021 r. Mercus zarejestrował 303 szt. pojazdy, a w 2020 r. – 230 szt.

W tej sytuacji najczęściej kupowanym w Polsce minibusem w I połowie 2022 r. był Mercedes-Benz Sprinter (149 szt.), w tym z zabudową Mercusa (79), natomiast „po piętach” depcze mu już model MAN TGE (64), gdzie wszystkie egzemplarze sprzedane w Polsce miały nadwozie od Mercusa.

Miejska siła

Autobusy miejskie dynamicznie rozpoczęły 2022 rok. W styczniu zanotowaliśmy 63 rejestracje (+30 szt. / +90,9% r/r), w lutym 49 (+30 szt. / +157,9% r/r), w marcu 84 rejestracje (+39 szt. / +86,7% r/r), w kwietniu 39 szt. (+5 szt. / +14,7% r/r), w maju 43 rejestracje (-29 szt. / -40,3% r/r), a w czerwcu 56 szt. -31 szt. / -35,6% r/r). Razem dało to skumulowany wynik na poziomie 334 szt., co oznacza wyższy poziom w porównaniu z pandemicznymi okresami 2021 r. (+44 szt. / +15,2%) i 2020 r. (+4 szt. /1,2% r/r). Jest to jednak wynik daleki od rezultatów z niepandemicznych okresów 2019 (-263 szt. / -44,1% r/r) i 2018 roku (-198 szt. / -37,2% r/r). To najlepiej pokazuje skalę covidowej zapaści. Najnowsze dane pokazują, że ten segment wraca do formy i strategicznej roli na autobusowym rynku w Polsce, ale bardzo powoli. Dla porównania – w całym 2020 r. zarejestrowano w Polsce 702 miejskie autobusy, co przełożyło się na średnią na poziomie 59 szt. miesięcznie. W 2021 r. ten wskaźnik wynosił 49 szt. / m-c. Teraz, po okresie styczeń-czerwiec, mamy wynik prawie 56 szt. / m-c. Nie jest źle…

Segment miejskich autobusów to cały czas strategiczna kategoria rynku i to zarówno pod względem wartości sprzedawanych pojazdów, jak i miejsca ich produkcji. Zdecydowana większość z kupowanych w naszym kraju miejskich pojazdów powstaje w Polsce – m.in. w fabryce MAN Bus w Starachowicach, Solaris w Bolechowie, Scania w Słupsku i Autosan w Sanoku. Do tego dochodzą zakłady Volvo we Wrocławiu, które również z roku na rok zwiększają swoje miejskie obroty. Liczba autobusowych fabryk w naszym kraju pokazuje najlepiej, jak ważny jest ten segment i to nie tylko dla samego rynku, ale i całej gospodarki.

Na liście rankingowej – miejskim liderem po marcu jest cały czas Solaris z wynikiem 166 autobusów, co przełożyło się na 50% udział w tym segmencie. W połowie br. najczęściej kupowanym w Polsce autobusem miejskim był Solaris Urbino 12 (55).

Zielone miasta

Przy okazji analizy danych Centralnej Ewidencji Pojazdów przygotowanych przez PZPM i JMK, o kategorii autobusów miejskich warto podkreślić, że coraz więcej w Polsce rejestruje się pojazdów z napędami alternatywnymi. Dotyczy to, jak na razie praktycznie tylko jednego segmentu – autobusów miejskich. Zarówno wśród autobusów turystycznych, jak i międzymiastowych oraz minibusów dominuje napęd diesla i nic nie wskazuje na to, żeby to się miało zmienić w najbliższym czasie. Natomiast wśród miejskich operatorów – głównie dzięki unijnym funduszom i antysmogowym strategiom miast – takie ekologiczne rozwiązania stają się coraz popularniejsze.

W I połowie 2022 r. w Polsce zarejestrowano 183 autobusy z napędem alternatywnym (30,3% udziału w całym rynku), w tym trzy pierwsze pojazdy na ogniwa paliwowe zasilane wodorem (dla MZK Konin i demonstracyjne pojazdy Autosanu i NesoBus), z czego 174 szt. w segmencie miejskim co zapewniało elektrobusom, gazowcom i hybrydom udział w tej kategorii na poziomie 52,1%, a struktura napędowa w tej kategorii wyglądała następująco:

- 159 szt. z klasycznym napędem diesla (udział 47,8%);

- 97 szt. z napędem elektrycznym (udział 29,1%), w tym dwa pierwsze wodorowce w Polsce;

- 45 szt. z napędem gazowym (udział 13,5%);

- 32 szt. z napędem hybrydowym (udział 9,6%).

Dla porównania – w 2021 r. zarejestrowano w Polsce łącznie 383 autobusy z napędem alternatywnym, z czego zdecydowana większość (374) należała do segmentu autobusów miejskich. To zapewniało elektrobusom, gazowcom i hybrydom udział w tej kategorii na poziomie aż 63,8%, czyli zdecydowanie większym niż w tym roku. Wówczas struktura napędowa miejskiego segmentu wygląda następująco:

- 213 szt. z napędem elektrycznym (udział 36,3%);

- 205 szt. z klasycznym napędem diesla (udział 35%);

- 150 szt. z napędem gazowym (udział 25,6%);

- 11 szt. z napędem hybrydowym (udział 1,9%).

Pod kątem miast, które najbardziej inwestują w zero i niskoemisyjne autobusy, to po czerwcu 2022 na pierwszym planie mamy Łódź, która odebrała partię hybrydowych autobusów marki Solaris, a potem Gdynię z pierwszymi w Polsce elektrycznymi Mercedesami (24). Dla porównania – w 2021 r. na pierwszym miejscu znalazła się Warszawa (90 szt. autobusów CNG), a kolejne miejsca zajęły wówczas Kraków i Poznań, które kontynuowały elektryfikację swoich flot. Dwa lata wcześniej – w 2020 roku – Warszawa także została rynkowym eko liderem (140), jednak wówczas stolica kupowała głównie autobusy elektryczne (130). Podobna sytuacja miała miejsce w 2019 r., kiedy ponownie Warszawa zainwestowała w pojazdy gazowe (153).

Jak pokazują „zielone” dane, liczba zarejestrowanych autobusów z alternatywnymi napędami rośnie w zawrotnym tempie – przede wszystkim dzięki unijnemu dofinansowywaniu. Do tej pory polskie miasta najczęściej korzystały z trzech narzędzi: Regionalnych Programów Operacyjnych, Programu Operacyjnego Polska Wschodnia i Programu Operacyjnego Infrastruktura i Środowisko. Z tej ostatniej puli m.in. sfinansowany został największy zakup elektrycznych autobusów w Polsce, czyli „kontrakt stulecia” Miejskich Zakładów Autobusów w Warszawie na dostawę 130 przegubowych e-busów. Z kolei drugi nabór POIiŚ – obejmujący zakup e-busów pod kątem konkretnych linii – objął swym zasięgiem 13 miast, w tym m.in. Kraków, który w ten sposób zakupił w ub. r. 50 elektrobusów typu MEGA. To drugi – po stolicy – największy jednorazowy kontrakt na elektrobusy w Polsce, a jego realizacja właśnie się zakończyła, co pokazują najnowsze dane.

Natomiast w przyszłości większy udział w elektrycznych zakupach mają mieć dwa programy Narodowego Funduszu Ochrony Środowiska i Gospodarki Wodnej, w tym „Kangur” pod kątem zakupu autobusów szkolnych dla gmin i „Zielony Transport Publiczny” dla miast i regionalnych związków. W ramach jego I edycji już podpisane zostały pierwsze umowy. Łącznie w ramach ZTP 1.0 ma zostać zakupionych 223 zielonych pojazdów, w tym:

- 146 szt. autobusów elektrycznych

- 71 szt. autobusów wodorowych

- 6 szt. trolejbusów

Z kolei w marcu br. NFOSiGW poinformował o wynikach I etapu II edycji programu Zielony Transport Publiczny, gdzie teraz wnioskodawcy będą negocjować zakupy:

- do 340 szt. autobusów elektrycznych

- do 48 szt. autobusów wodorowych

Międzymiastowe oczekiwanie

To autobusowy segment o największym potencjalne, który niestety jest cały czas stopowany przez brak prawnego uregulowanie transportu publicznego w Polsce i liberalne podejście naszego państwa do importu używanych pojazdów z Zachodu. W styczniu zarejestrowano tutaj sześć autobusów; w lutym jeden, w marcu dwa, w kwietniu zero, w maju jeden i w czerwcu jeden. To razem 11 egzemplarzy, czyli mamy kontynuację rynkowej mizerii w tym segmencie, mimo iż przed rokiem było ich pięć.

Dla porównania – w 2020 r. ten segment także nie „błyszczał” i na koniec roku mieliśmy w tej kategorii zaledwie 28 sztuk. To oznacza, że co miesiąc rejestrowały się średnio 2,3 szt. W 2021 r. ten wskaźnik oscylował na poziomie 1,7 pojazdu na miesiąc. Teraz mamy 1,8 szt./m-c.

Takie wyniki pokazują, jak słaba jest kondycja tej kategorii w naszym kraju. Wiążemy z nim ogromne nadzieje na przyszłość, jednak na razie jest to cały czas niszowy segment. Aby to się zmieniło, musi wejść zapowiadana nowelizacja ustawy o publicznym transporcie zbiorowym, która od nowa zorganizuje rynek przewozów regionalnych. Ciężko w to uwierzyć, ale u naszych zarówno południowych, jak i zachodnich sąsiadów to właśnie tego typu pojazdy dominują na autobusowym rynku i sprzedają się w setkach sztuk rocznie. U nas jest kompletnie odwrotnie, co wynika z obowiązujących przepisów prawnych, które bardzo liberalnie traktują segment drogowego transportu publicznego. W efekcie przyjęte rozwiązania stawiają nasz kraj bliżej „marszrutkowych”, wschodnich systemów transportowych niż uporządkowanych i dostępnych dla wszystkich sieci znanych z Europy Zachodniej. Cały czas jednak aspirujemy do nich i mamy nadzieję, że obiecana od lat ustawa o transporcie zbiorowym w końcu wejdzie w życie i zmieni dotychczasową rzeczywistość.

Polski rząd twierdzi, że odbuduje komunikację międzymiastową w Polsce poprzez Fundusz Rozwoju Połączeń Autobusowych, natomiast ta komunikacyjna proteza wspiera tylko wtórny rynek pojazdów, gdyż wszystkie umowy zawierane są na maksymalnie rok i to bez żadnych wymagań w zakresie wieku pojazdów, normy spalin czy dostosowania pojazdów do przewozu osób z niepełnosprawnościami. Dlatego jak na razie nie zauważaliśmy żadnego pozytywnego wpływu Funduszu na rynek nowych autobusów międzymiastowych. Natomiast w segmencie wtórnym jest zupełnie na odwrót. W okresie styczeń-czerwiec do Polski sprowadzono aż 562 pojazdy z tego segmentu, a w całym 2021 r. – 1187 używanych autobusów międzymiastowych, czyli 59 razy więcej niż w analogicznej kategorii na rynku fabrycznie nowych pojazdów. Te różnice mówią same za siebie, dlatego jeszcze raz powtórzmy – bez systemowych rozwiązań międzymiastowy segment nie ma szans na zwiększoną sprzedaż.

Aktualnie międzymiastowy segment zasilają głównie kontrakty na zakupy autobusów do przewozów pracowniczych oraz nieliczne zamówienia ze strony regionalnych przewoźników, którzy korzystają z rozmaitych dotacji i tak inwestują w nowy tabor. Powoli też rośnie udział zakupów w ramach ekspresowych połączeń międzymiastowych. Jednak wszystkie te kontrakty są na bardzo niskim, jednostkowym poziomie.

Turystyczny dołek

Czwarty strategiczny segment dla naszego rynku – czyli autokarów – jest w permanentnej zapaści. W styczniu w naszym kraju odnotowaliśmy rejestrację 6 szt. nowych autobusów turystycznych (+5 szt./ +500% r/r), co uznaliśmy za kontynuację autokarowego odbicia końcówki zeszłego roku. Niestety, luty przyniósł nam rozczarowanie i tylko 1 rejestrację (-23 szt. / -95,8% r/r). Lepiej było w marcu (+2 szt.), natomiast kolejne spadki w kwietniu (-2 szt./ -33% r/r), maju (- 17 szt. / -77,3% r/r) i czerwcu (-12 szt. / -75% r/r) pokazują, że powrót do normalności w tym segmencie będzie bardzo trudny. Łączny skumulowany wynik za I połowę osiągnął poziom 22 szt. (-47 szt. / -768,1% r/r). Naszym zdaniem tak gigantyczny spadek w porównaniu do pandemicznego roku 2021 nie do końca odpowiada rynkowym realiom i ta statystyczna różnica jest efektem zeszłorocznych, własnych rejestracji na producentów czy dilerów, co z kolei wynikało z przepisów homologacyjnych. Teraz nie ma takiej potrzeby, ale nie ma też popytu na nowe autokarowe konstrukcje i stąd taka różnica.

Przypomnijmy, że rok 2020 autokary zakończyły z ogromną stratą – zanotowaliśmy wówczas tylko 94 rejestracje (-244 szt. / -72,2% wobec 2019 r.) i średnią na poziomie 7,8 szt. miesięcznie. W 2021 r. ten wskaźnik wynosił nieco ponad 12 szt. / m-c. Teraz – po okresie styczeń-czerwiec mamy 19 szt. i średnią na poziomie 1,5 szt., co pokazuje, jak wiele jest jeszcze do nadrobienia.

Na liście rankingowej turystycznych marek po czerwcu na pierwszym miejscu mamy ex aquo dwie marki: Mercedes-Benz i Volvo (4), które awansowało tak wysoko głównie za sprawą kontraktu dla Zespołu Mazowsze. Po I połowie br. najczęściej kupowanym w Polsce autokarem jest luksusowy model Volvo 9900 6×2 (3).

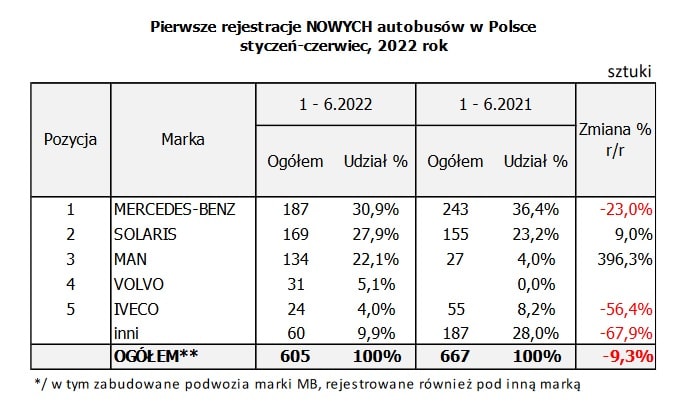

Lista rankingowa marek

Wracamy do całościowej analizy autobusowego rynku po I połowie br. Liderem ponownie została marka Mercedes-Benz (187), która zanotowała zdecydowanie niższą sprzedaż niż przed rokiem (-56 szt. / -23% r/r), co też przełożyło się na spadek udziału w rynku (-5,3 pkt proc.) Zdecydowanie najkorzystniejsza sytuacja dla niemieckiego producenta panuje w kategorii MINI (poniżej 8 ton DMC), gdzie zarejestrowano 149 pojazdów z trójramienną gwiazdą i to przede wszystkim ten segment (149) plus autobusy miejskie (32) i turystyczne (4) pozwoliły marce uzyskać 30,9% udziału w całym autobusowym rynku w Polsce.

Drugie miejsce po 6 miesiącach br. to tradycyjnie Solaris z wynikiem 169 rejestracji (+14 szt. / +9% r/r), co dało producentowi z Bolechowa udział w rynku na poziomie 27,9%. Dawno już producent z Bolechowa nie był tak bliski wyprzedzenia Mercedesa i zwycięstwa w generalnym rankingu, co przede wszystkim wynika z dobrej kondycji segmentu autobusów miejskich. Solaris jest specjalistą w tej kategorii i dostarcza na rynek tylko autobusy miejskie (w której to kategorii jest liderem) i tylko pojazdy o masie od 8t DMC. W tym gabarytowym ujęciu – czyli bez kategorii MINI (poniżej 8 t DMC) – firma ma absolutny prymat w Polsce z udziałem aż 44,5%. W tym ujęciu zdecydowanie wyprzedza markę MAN (70 szt. i 18,7% udziału) oraz Mercedesa (36szt. i 9,6% udziału).

Trzecią pozycję na polskim rynku dość niespodziewanie po I połowie zajął MAN, który awansował w rankingu dzięki dywersyfikacji dostaw w różnych kategoriach funkcjonalnych – od MINI (64) po autobusy miejskie (64). Tak szeroka oferta przyniosła marce aż 134 rejestracji, czyli 107 szt. więcej niż przed rokiem (+396% r/r), co przełożyło się na imponujący wzrost udziału w rynku aż o 18,1 pkt proc do poziomu 22,2%. Tak dynamicznego awansu dawno już nie obserwowaliśmy w Polsce i MAN ma naprawdę mocne trzecie miejsce.

Polska produkcja

Na koniec warto zauważyć, że w tym roku udział autobusów, które powstały w krajowych fabrykach i zostały w Polsce zarejestrowane jest aktualnie na wyższym poziomie. Wynika to z rosnącej sprzedaży pojazdów miejskich, których najwięcej produkowanych jest właśnie w naszym kraju, a także większego udziału minibusów MAN i Volkswagen produkowanych we Wrześni.

Po I połowie 2022 r. zanotowaliśmy sprzedaż 346 pojazdów „made in Poland”, co daje bardzo wysoki 57% udział w całym rynku. To efekt wysokiej sprzedaży autobusów miejskich oraz dobrych wyników Solarisa, MAN i Volvo na początku roku. Dla porównania – w 2021 r. zanotowaliśmy sprzedaż 533 pojazdy „made in Poland”, co dało 39% udział w całym rynku. W 2020 r. „krajowy” wskaźnik wyniósł 551 szt., co oznaczało 36,8% udziału. Z kolei w 2019 r. poziom autobusów wyprodukowanych i sprzedanych w naszym kraju wyniósł 844 szt., co przełożyło się na udział na poziomie 34%. W 2018 r. było to 32,2%, a w 2017 r. – 26,2%.

Pamiętajmy też, że w kategorii MINI prężnie działają polskie firmy zabudowujące, takie jak: Mercus, Auto-Cuby, Bus-Center, Warmiaki, CMS Auto, BusFactory, Polster, MMI, Carpol, Eurobus, Bus Perfect, PC Invest, Automet, SprintCar czy Acbus i in. Po ich dodaniu, wskaźnik krajowego pochodzenia rejestrowanych autobusów wyniósł w 2022 r. prawie 70%. To oznacza, że na każde 10 sprzedawanych w Polsce autobusów blisko 7 jest też produkowanych lub zabudowywanych w naszym kraju. Porównując to z rynkiem pojazdów osobowych czy ciężarowych to świetny wynik, z którego możemy być dumni.

Statystyczna oferta

Przedstawiona analiza to tylko fragment autobusowych danych, jakie na bieżąco zbiera firma „JMK analizy rynku transportowego”. Zapraszamy do zamawiania poszerzonych opracowań na temat całego transportowego rynku w Polsce. W artykule powyżej wykorzystano dane z raportu o przetargach na zakup nowych autobusów miejskich, który kosztuje u nas 150 PLN netto miesięcznie i jest aktualizowany on-line. To nie wszystko. Na rok 2022 przygotowaliśmy szeroki zbiór transportowych opracowań, w tym m.in.: comiesięczne analizy rejestracji nowych i używanych autobusów w Polsce; kwartalne analizy produkcji nowych autobusów w Polsce; analizy on-line przetargów na zakup nowych autobusów miejskich oraz międzymiastowych, MINI i turystycznych; analizy on-line przetargów na obsługę miejskich linii autobusowych; analizy on-line przetargów na obsługę lokalnych i międzymiastowych linii autobusowych. Wykonujemy również transportowe opracowania pod konkretne potrzeby.

Ceny standardowych analiz zaczynają się od 150 PLN netto za m-c. Jesteś zainteresowany? Napisz na [email protected] lub zadzwoń 506 03 71 71, a otrzymasz szczegółową wycenę swojego projektu. Do usłyszenia!